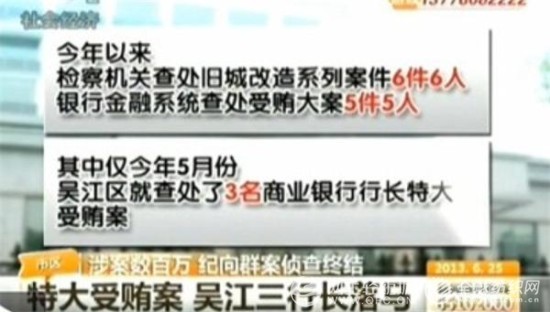

因特大受贿案,苏州市吴江区三名商业银行行长同时被查,另有多名银行行长被当地检察机关约谈。

据苏州当地媒体报道,仅

今年5月份,吴江区就查处了三名商业银行行长,目前三人已经被检察机关批准逮捕,相关案情还在进一步调查当中。

21世纪网就上述说法向涉案银行求证,目前已经证实:招商银行吴江支行等三名行长被捕。

据消息人士透露,前段时间银行流动性紧张,导致之前违规放贷问题集中暴露,涉及银行行长和小贷公司勾结进行民间借贷。

据悉,涉案银行已向江苏银监局报备,21世纪网就此事致电江苏银监局,但对21世纪网的问题,江苏银监局未予回应。

苏州市人民检察院则对21世纪网表示,目前案子还处在侦察阶段,提起公诉前,案情不宜对外公布。

近期,招商银行吴江支行等三家银行的内部员工发现,他们的前支行行长已经于一个月前神秘“消失”了,手机也已经无法接通。

一石激起千层浪,因“涉嫌特大受贿案,吴江三行长同时落马”的消息蔓延开来。

据前述消息人士透露,吴江三行长的同时“消失”疑与当地某纺织企业开办的小贷公司有关。

苏州市吴江区位于太湖之滨和江苏省最南端,物产丰富、经济发达,素有古运河畔“鱼米之乡”、“丝绸之府”的美称,纺织业是当地的支柱产业,尤为发达,份额占比达1/3以上。

当地多以民营中小企业为主,他们的生计与能否从银行获得资金支持紧密相关。小微企业融资难,很大程度上是因为自身信用水平不高,大多数小微企业缺乏传统信贷模式中必需的抵押品,再加上财务管理不健全,有些甚至缺少规范的财务报表,而抵押品与信用评级又是传统银行信贷模式中的必需条件。

“一个小企业通常会有几套报表,有给当地政府的、有给税务局的、有给银行的。在贷前调研的时候,要通过其他手段来不断求证财务报表的真实性,这些都增加了银行传统授信的难度。”当地一位不愿署名的银行业内人士告诉21世纪网。

小微企业缺乏“抵押品和信用”的特点与银行传统信贷条件之间天然的冲突,使大量小微企业在银行信贷市场门前止步,导致中小企业融资难,在银行正规渠道不能有效满足中小企业融资需求的情况下,各种企业甚至个人开办的小贷公司便应运而生,大量民间资金“游走”在民间借贷市场。

据悉,当地这种民间借贷很普遍。“只要没出事大家都觉得没事,到最后出现问题了,才觉得这是风险,有时候客户还会主动寻求这种高收益机会。”上述当地银行业内人士坦言。

“当地开办小贷公司的某纺织企业老板先被抓进去后,企业一咬,账目一翻,一条线上的人都牵扯出来了,三个行长也就都出来了。”上述消息人士透露。

对于三个行长的同时落马,前述当地银行业内人士倒并不觉得惊讶,“企业如果办小贷公司,胃口会非常大,一家银行可能无法满足其信贷需求。”

另据一接近吴江区检察院的消息人士透露,导致三名行长落马,多名行长被约谈,可能跟房地产融资有关,银行行长与小贷公司勾结放高利贷给房地产公司,由于上半年房地产不景气,导致贷款无法回收而被查,至此案情显得越发扑朔迷离。

“某银行行长进去的时候是由于该纺织企业老板实名举报,但他把跟房地产有关的全招出来了。检察机关不是问你哪件跟你有关,而是叫你主动交代。你如果回答不到抓你的那件事情就继续叫你交代。这就叫拔出萝卜带出泥。”上述接近吴江区检察院的消息人士称。

涉案银行回应:行长已离职与银行资产无关

21世纪网就具体案情向涉案银行进一步求证,招商银行回复称,经该行核实,该行原吴江支行行长因十几年前在其原工作单位(农行)工作时涉案,与招商银行无关。此人已于今年5月2日从该行辞职。并表示对涉及该案件具体情况该行也不清楚。

另一涉案银行也表示,2013年5月21日,该行苏州分行吴江支行行长被吴江区检察院以涉嫌受贿罪实施刑事拘留。

该行称,在获知其涉案信息后,第一时间就其涉及的业务进行了全面内部排查,未发现有违规操作信贷业务的情形,苏州分行已经免去其吴江支行行长职务。该行苏州分行业务正常。该行将继续积极配合司法机关工作,持续加强对员工的教育和管理。

涉案银行比较一致的说法是,系该支行行长个人商业受贿行为,与银行资产无关。

如果不是利用银行的信贷额度,那么支行行长和小贷公司勾结进行民间借贷的资金来源又是哪里呢?

上述当地银行业内人士向21世纪网分析指出,其实支行行长在银行就两块资源,一个是银行的信贷额度,一个就是手上的客户资源。近年来银行案件频发,很多就是银行员工利用自己经营多年的客户资源来进行非法集资。

“一般来说银行风控措施还是很到位的,从银行把钱拿出来没有那么容易。”但行长若利用客户的信任来进行非法集资,这与其支行行长的身份肯定是息息相关的。

据上述当地银行业内人士进一步透露,此次大面积“清查”违规放贷,或与前段时间银行间流动性紧张不无关系。

由于资金紧张,银行开始惜贷如金,此前据媒体报道深圳等地区有银行基本已停贷。

“资金流动性紧张必然会导致银行放贷能力受阻,再加上监管层要求银行去杠杆化,这些都可能影响到银行业绩,导致之前违规放贷问题集中暴露。”该当地银行业内人士坦言。

瑞士信贷董事总经理兼亚洲区首席经济师陶冬称,如今中国影子银行的总规模为23.8万亿元,相当于GDP总规模的46%,信贷总量的25%。在银行金融中介功能弱化之时,影子银行承担着为实体经济输送流动性的功能。

陶冬表示,影子银行不论在吸收资金还是在放贷上,均存在着大量违规现象,其主要资金去向不是地方政府就是房地产。

“此次涉案银行的贷款估计要被筛选一遍,其他银行的放贷估计也会更加谨慎,有的正常企业的贷款可能要被波及,可能要延后或贷不到款,企业的融资环境可能更差。”当地一位小企业主对此次吴江三行长特大受贿落马案“后遗症”忧心忡忡。

关于特大受贿案的标准,苏州市人民检察院一内部工作人员向21世纪网透露至少受贿“100万以上”才叫特大受贿案。

案情扑朔迷离,但具体案情和涉案金额究竟如何?由于目前案子还处在审查阶段,事情真相尚待还原,21世纪网将对该案件进行后续跟踪报道